こんにちは、rt523mです^^

年金。ねんきん。

小学校一年生で習う漢字2つなのに、自分の言葉で説明して!っと言われるとウッと言葉に詰まっちゃいますよね。

なんか昔、おばあちゃん家に行って、古~い年金手帳とかを見た記憶がある程度で。

なんか歳取ったらもらえるもの、という程度しかわからず。

もっと歳とったら考えればいいんでしょ?

具体的に誰が、どのようにとか、どんな制度だ、とかあまり勉強したことないですよね。

あとは、学生時代になけなしのバイト代からなぜか知らないけど、”年金を納めなさい”、っと親に言われたり。

テレビを見ていたら、”日本の年金は大丈夫か!?”とかワイドショーでやっていたり・・・。

大学生になったら自分で年金を納めなさい。

そこで、この記事では、国の年金制度や企業に勤めている方の企業年金などについて、どんな制度なのか、何が問題なのか、どんな運用をしたらいいのか、年金だけあったら安心なのかなど、解説していきたいと思います。

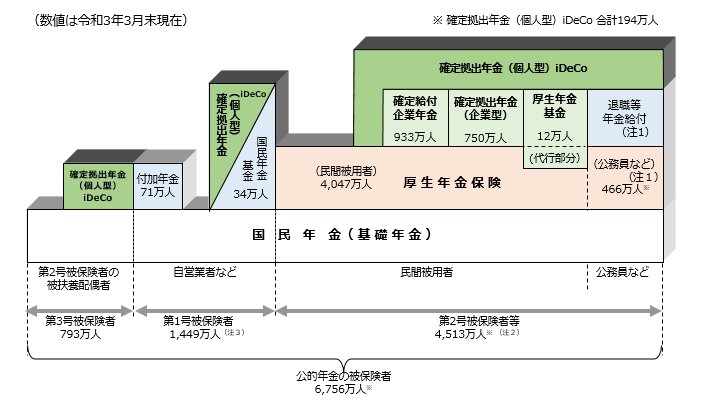

国民年金、基礎年金、厚生年金、確定給付企業年金、DB、確定拠出年金、企業型DC、iDeCoなどなど、なんちゃら年金についてわかりやすく解説していきます。

ズバリ!「年金」を一言で説明すると?

ある年齢になったら、一定の金額を一定の期間もらえる仕組みです。

ある年齢とは、例えば65歳だったり70歳だったりと制度やものによって異なります。

一定の金額とは、例えば国の制度や運用成果、その他、自分がどのくらい頑張って貯めたかによって異なります。

一定の期間とは例えば、80歳になるまで毎月とか、終身(死ぬまで)という感じです。

もうちょっと難しい言葉で言うと、「定時定額」で受給する仕組みです。

どのような制度があるのか詳しく見ていきましょう。

国民年金(基礎年金)と厚生年金

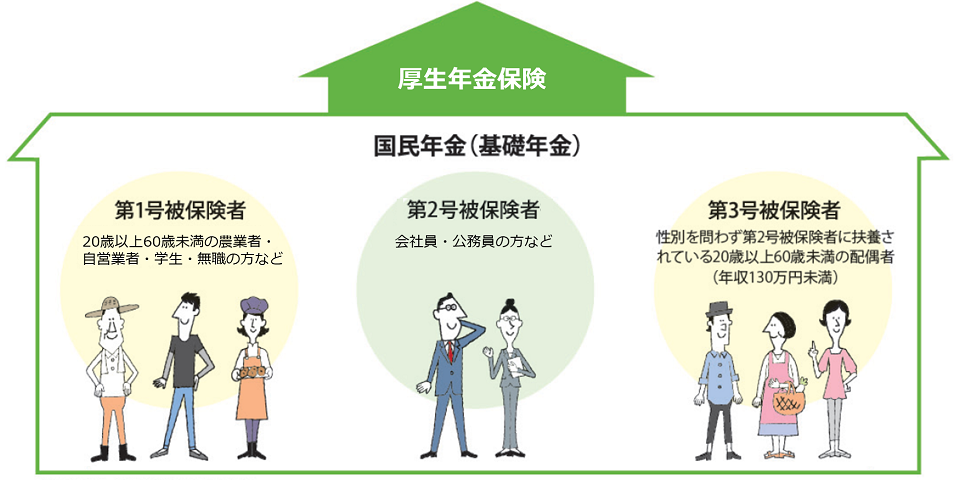

まず、日本の公的年金制度として、20歳以上60歳未満のすべての方が加入する国民年金と、会社員・公務員の方が加入する厚生年金保険の2つの年金制度に加入します。

年金ではよく家や建物に例えて、”1階部分”とか”2階建てという言い方をします。

1階部分が国民みんなが加入している国民年金、いわゆる基礎年金なのか。

じゃあ、厚生年金は2階部分のことね。

このように1階部分の国民年金(基礎年金)と会社員や公務員の方はその上に積みあがる厚生年金保険という2階建て構造になっています。

(出所:日本年金機構)

次に行く前にちょっとSTOP!

上の図にあるパーマン(古い、、、)みたいな、1号、2号、3号って何?と思った方。

素晴らしい。これ、年金でよく出てきますので、しっかり理解しておきましょう。

自分がパーマン何号なのか覚えておきましょう!

第1号被保険者

- 1つ目は20歳以上60歳未満の農業者、自営業者、学生、無職の方などです。

- お住いの市役所などに届出を行い、自分で年金保険料を納付する必要があります。

だから学生の時は自分で納めなさいっと親に言われていたのね。

第2号被保険者

- 2つ目は会社員や公務員の方などです。

- この人たちは比較的手続きは楽です。

- 基本的に全てお勤め先が届出や年金保険料の納付をしてくれます。お給料から引き落とされる給与天引きというやつです。(だからあまり実感がわかないんですよね)

第3号被保険者

- 3つ目は性別を問わず第2号被保険者に扶養されている20歳以上60歳未満の配偶者(年収130万円未満)です。

- この人たちも基本的には第2号被保険者のお勤め先を通じて手続きがされます。

- 但し、年収が130万円以上の方は第2号被保険者の扶養からはずれ、自分で社会保険料を払う必要があります。その場合は、会社員や公務員の場合は第1号被保険者として、自営業などの場合は第2号被保険者として国民年金に加入することになります。

まとめるとこんな感じです。

| 第1号被保険者 | 第2号被保険者 | 第3号被保険者 | |

| 加入する制度 | 国民年金 | 国民年金と厚生年金保険 | 国民年金 |

| 対象者 | 農業者、自営業者、学生、無職の方など | 会社員、公務員の方など | 第2号被保険者に扶養されている配偶者 |

| 届出方法 | お住いの市役所など | お勤め先を通じて事業主が届出 | 第2号被保険者のお勤め先経由で届出 |

| 保険料の 納付方法 |

納付や口座振替など自分で納める | お勤め先を通じて納付(給与天引き) | 自己負担なし(第2号被保険者の加入制度が負担) |

自分がどれに当てはまるのかしっかりと理解しましょう。

就職や結婚したら変わる人もいるのね。

確定給付企業年金 DB

次に会社員などの勤務先が導入する企業型年金制度について見ていきましょう。

まずは確定給付企業年金です。

企業が掛金を積み立てて、年金の運用・管理・給付までの責任を負い、従業員が受け取る給付額があらかじめ確定している年金制度です。

よく略してDB(ディー ビー)とかって言われますが、英語で言うと”Defined Benefit”といいます。

日本語をよく見ると、「給付」が「確定」している「企業」の「年金」ですね。

英語のdefinedはこの場合は”決められた”、benefitはベネフィット、ここでは”給付されるもの”、ということで給付されるものが決められている、ということで確定給付、というように覚えましょう。

どういう意味かというと、企業が社員のために積み立てをして運用を行って、年金加入者に決まった金額を受給開始時に毎月給付していく、というものです。

ちょっと待って。いろいろと疑問がわいてきたよ。

まず加入者ってなに?

社員のことを年金の加入者とか、年金受給者といいますが、どれも同じです。

単に、社員の方が年金制度に加入していて、将来、年金をもらう受給者である、ということです。

決まった金額ってどうやって決まるの?

お勤め先の年金制度によって、例えば、勤続年数や役職に応じてランクが決められたり、年金ポイントみたいなものが付与されおり、そのランクやポイントに応じて給付される金額が決まります。

また年金制度によって予定利回りというものが決められているケースでは、市場環境に関係なくその予定利回りで運用されたと仮定して、退職金などの年金の額が算出されます。

(あくまで一例ですので、それぞれお勤め先の人事部や総務課などにどのような年金制度になっているのか聞いてみましょう。)

勤めている会社の年金制度がどのようなものか聞いてみよう。

このように、どんなに企業が運用に成功しても、失敗したとしても、社員の方の受け取る年金は決まっていることが多いです。

(厳密には、途中で運用利回りを変更したり、人事制度が変更されたりした場合には、入社したときに想定していた受給額と異なる場合もあります。)

このようなDB制度を導入している企業が多かった日本では、会社に任せておけば安心!っという考えが強く、我がこととして考えずに、がむしゃらに働くだけで定年後はある程度の年金をもらうことができました。

まさにジャパニーズ・サラリーマン!

年金は会社に任せておけば安心ね!

でも、見方を変えると、企業としては運用に失敗したら、その分を社員のために負担して補う必要があります。これは大変です。

メーカーでもサービス業でもそのような制度を導入していると、ちゃんとした運用の専門家に任せる必要があります。

そこで登場するのが信託銀行や保険会社などの金融機関です。

でもその金融機関は運用の専門家ではありますが、運用がうまくいかなかったとしても、損失を補填したりはしてくれません。

それはあくまでも運用を委託している企業の責任です。

このような制度上の負担、特に企業にとっては本業以外でそのような財務的な負担を考慮し、適切なリスクコントロールをするために、DBではなく、似たような名前のDC制度を導入している企業が増えてきました。

確定拠出年金(企業型) DC

企業型の年金制度でもう1つ知っておきたいのがこの確定拠出年金制度です。

企業が掛金を毎月積み立てて、従業員(加入者)が年金資産の運用を行う制度です。そのため将来、受け取る年金の額は運用成果により変動します。

通称、DC(ディー シー)といいます。

Dは先ほども出てきた”Defined”で、Cは”Contribution”です。

Defined Contribution。

Contributionには貢献する、という意味がありますね。

ということで、DBと同じくdefinedされた、つまり確定された、contributionということでこの場合は、拠出が確定している年金制度です。

| 確定しているもの | 運用リスク | |

| DB:Defined Benefit → 確定給付 | 社員が受け取る給付額 | 企業が負担 |

| DC:Defined Contribution → 確定拠出 | 企業が拠出する掛け金 | 社員が負担 |

つまりこの確定拠出年金制度の場合、企業が社員のために拠出する金額、つまり積み立てていく金額(掛け金)は確定していますが、それがどのように運用され、いくら社員に給付されるかは決まっていないということです。(運用パフォーマンス次第です)

「給付」と「拠出」。

この言葉は是非、覚えておこう!

| 給付(金) | 年金加入者が受け取るお金のこと |

| 拠出(金) | 年金を積み立てていくお金のこと |

そうなると、どうやって年金額が決まるのかしら。

このDC制度の場合、運用成果もその責任も従業員にあります。

つまり、会社から制度に応じた掛け金が毎月、拠出されますが、それを定期預金で運用するのか投資信託で運用するのかは全てあなた次第です。 (キッパリ)

こうすることによって企業としてはDB制度のように、運用がうまくいかなかったからと言って、社員に約束した年金を補填する必要がなくなり、あらかじめ決められた掛け金を拠出するだけでよくなりました。財務的なリスクコントロールがしやすくなりました。

そんな、ヒドイじゃないか!

おっと、ここでちょっと待った。

DC制度を導入している会社は社員を見捨てたわけではありません。

この制度は、正しく理解して活用すれば社員にとってもプラスなのです。

つまり、正しい知識を持ってちゃんとリスクリターンを取れば、会社にお任せ!っとしている時よりも退職した際に安心した老後が暮らせるようになります。

確かに、一見するとDB制度の方が安全・確実に年金がもらえるように思うかもしれませんが、すごーく給付額が低かったり、とーても予定利回りが低く設定された年金制度だとしたらどうですか?

従業員にとっては自分で株式や債券インデックスで運用した方がプラスになることも十分考えられます。

一般的な新人社会人22歳が定年退職する60歳まで38年間もあります。

過去の研究では、長い株式市場の歴史においてどの15年間をとってもリターンはプラスだったという事例があります。(諸説あります。詳しくはまた記事にしますね。)

年金制度というのは退職後のためにしっかりと積み立てていくものです。決して、1年やそこらで勝った!負けた!とするものではありません。

この38年間という超長期運用をすることで若いうちはしっかりと働いて老後に備えて、定年を迎えたら安心して仕事を忘れてハッピーシニアライフを楽しもう!ということです。

ここまでを一旦、まとめてみましょう。

まずは1階部分に国民みんなが入る国民年金(基礎年金)があります。

会社員や公務員などは第2号被保険者と呼ばれ、2階部分として厚生年金保険というものに入ります。

次にお勤め先によって違いますが、確定給付企業年金や確定拠出企業年金が3階建てとしてあったりします。

(出所:企業年金連合会)

ここでふと疑問。

私の”年金”というマイホームは何階建てになるのだろうか?

もっと高くしたい!とか思ったりしませんか?

なんと、2022年10月からiDeCo(イデコ)を使って4階建てにすることができるようになりました。

更に、税金メリットは一緒ではないですが、自分で運用する、NISAを活用するなどして5階部分あるいは、ルーフバルコニー的にデコレすることだってできますよ!^^

どこまでも高くしていくかは人それぞれです。

でも、そんなそびえ立つスカイスクレイパーにしても使い切れないですよね。

だって、家族4人の一家で8LLDDKとかの豪邸に住んでも、持て余しちゃいますよね。

賢く貯めて、賢く使いましょう。

確定拠出年金(個人型) iDeCo

最後に会社員や公務員の方向けの4階部分と説明したiDeCoについて解説します。

これは企業型のDCを理解していれば簡単です。はい、個人型のDCです。

つまり自分で掛け金を拠出して、自分で運用して、自分で受給する、という自己完結型の年金制度です。

この制度は以前からあり、もともとは第1号被保険者(自営業者など)や第3号被保険者(第2号被保険者の配偶者など)が加入するととができました。

それが2022年の制度改正で加入要件などが拡大されました。

2022年の制度改正について|ライブラリ|iDeCo(イデコ・個人型確定拠出年金)【公式】 (ideco-koushiki.jp)

以上、「年金」という言葉にはた~くさんの仕組みや制度があります。

1度に覚えるのはなかなか大変なので、長い時間をかけてコツコツと理解していきましょう。

以下、参考になるサイトのリンクです。よかったらのぞいてみてください。

年金・日本年金機構関係 |厚生労働省 (mhlw.go.jp)

企業年金連合会(Pension Fund Association) (pfa.or.jp)

iDeCo公式サイト|iDeCo(イデコ・個人型確定拠出年金)【公式】 (ideco-koushiki.jp)

コメント